Bargeldgeschäfte sicher im Griff - das Kassenbuch

In der Umgangssprache wird die Barkasse, die Kasse, das ordnungsgemäße Kassenbuch und das Kassenbuch häufig für ein und dasselbe gehalten. Das Finanzamt macht allerdings sehr wohl einen Unterschied. Ein weit verbreiteter Grund für Unstimmigkeiten und Problemen mit dem Finanzamt bei einer Betriebsprüfung ist das Kassenbuch. Ist dieses nicht ordnungsgemäß geführt, dann werden die darin enthaltenen Buchungen vom Finanzamt nicht akzeptiert ? mit oft unangenehmen Folgen.

In der gesetzlich vorgeschriebenen Buchhaltung sind alle Geschäftsfälle eines Unternehmens ordnungsgemäß aufzuzeichnen. Die Kassenbuchführung ist ein wichtiger Bestandteil derselben und ist besonders für Geschäftszweige mit vielen Barzahlungen von großer Bedeutung.

Wie ein Kassenbuch ordnungsgemäß zu führen ist und was man dabei alles beachten muss, das wird im Folgenden näher erörtert. Außerdem erfahren Sie, wie ein Kassenbuch aufgebaut sein sollte und Sie erhalten wertvolle Tipps über häufige Fehler, die Unternehmern bei der Führung eines Kassenbuchs passieren.

Was ist ein Kassenbuch?

Das Kassenbuch gehört zu den Nebenbüchern in der Buchführung. In ihm müssen sämtliche Bargeldbewegungen eines Betriebes dokumentiert werden. Das bedeutet, dass absolut alle Einnahmen und Ausgaben, bei denen Bargeld über die Theke oder den Ladentisch wandert, darin erfasst werden müssen. Wird von der Bank Geld abgehoben, um die Kasse zu befüllen, so gehört das genauso ins Kassenbuch wie Privatentnahmen. Auch Schecks gelten als Barzahlung. Als Selbständiger hat man es in vielen Brachen, wie der Gastronomie oder dem Einzelhandel, mit einer fast unüberschaubaren Anzahl an Barzahlungen zu tun. Um Steuerhinterziehung durch die Unterschlagung von Umsätzen zu verhindern, verpflichtet der Gesetzgeber zur Führung eines Kassenbuches. Außerdem hilft es dem Unternehmer gravierend, den Überblick über seine Bargeldgebarung zu behalten.

Das Kassenbuch wird in Form eines Kontos geführt. Dabei werden die Einnahmen den Auszahlungen gegenübergestellt und ein Saldo gebildet. Egal ob es sich um den Einkauf einer Packung Servietten um 80 Cent oder um den Verkauf einer wertvollen Antiquität um 1000 Euro handelt. Alle Bargeldflüsse sind in das Kassenbuch einzutragen. Der Saldo sagt aus, wieviel Bargeld aktuell in der Geschäftskasse vorhanden ist. Die Geschäftskasse sollte allerdings nicht nur buchmäßig geführt werden, das Geld muss auch wirklich in einer physischen Kasse existieren. Es reicht nicht aus, dieses in der Hosentasche oder in einem Portemonnaie aufzubewahren. Mindestens eine Geldkassette sollte schon vorhanden sein, damit es möglich ist, das private Geld vom geschäftlichen Vermögen zu unterscheiden. Bei der Führung des Kassenbuches werden nicht nur die einzelnen Geschäftsfälle aufgenommen, es müssen auch die jeweiligen Buchungsbelege in Form von Ein- und Ausgangsrechnungen vorhanden sein und der Buchführung geordnet beigelegt werden.

Wozu wird ein Kassenbuch benötigt?

Der im Kassenbuch ausgewiesene Saldo wird als Aktivposten dem Umlaufvermögen hinzugerechnet. Daher sollte das Kassenbuch ein deckungsgleiches Abbild der Geschäftskasse darstellen. Die tägliche Kassenbuchführung und eine korrekte Buchhaltung sind für den Unternehmer von zentraler Bedeutung. Sie dienen neben den Interessen des Führenden selbst auch denen seiner Gläubiger und des Staates als Einnehmer von Steuern. Daher sind die gesetzlich vorgeschriebenen Grundsätze für eine ordnungsgemäße Buchführung von allen Selbständigen zu befolgen.

Wer ist zur Führung eines Kassenbuches verpflichtet?

Nicht für jeden Selbständigen besteht per Gesetz eine Verpflichtung zur Führung eines Kassenbuches. Dies hängt zum einen von der Häufigkeit von Bargeschäften ab und zum anderen spielt die Art der eigenen Buchhaltung eine tragende Rolle. Wenn für das Unternehmen aufgrund der Größe oder seiner Rechtsform die Bilanzierungspflicht besteht, dann muss gleichzeitig auch ein Kassenbuch geführt werden. Dies ist auch dann der Fall, wenn freiwillig bilanziert wird.

Keine gesetzliche Verpflichtung zur Führung eines Kassenbuches besteht dann, wenn das Unternehmen nur eine Einnahmen-Überschuss-Rechnung zu erstellen hat. Dann nämlich genügt eine weniger stark reglementierte Aufzeichnung der Geschäftsfälle und eine chronologische Aufbewahrung der Belege nach dem Tag, an dem sie gebucht wurden. Kleinere gewerbliche Unternehmen und Freiberufler sind somit von der verpflichtenden Führung eines ordnungsgemäßen Kassenbuches entbunden. Werden Geschäfte jedoch mit vielen Barzahlungen abgewickelt, so wäre ein Kassenbuch trotzdem sehr zu empfehlen, selbst wenn nur eine Einnahmen-Überschuss-Rechnung aufgestellt wird. Dies verhilft nicht nur dem Unternehmen selbst zu einer leichteren Überschaubarkeit seines Geldflusses, sondern macht auch bei Betriebsprüfungen einen guten Eindruck.

Die Industrie- und Handelskammer für München und Oberbayern stellt in einem Merkblatt zum Kassenbuch fest, dass auch jene gewerblichen Unternehmen zur ordnungsgemäßen Kassenbuchführung verpflichtet sind, die nach Art und Umfang einen kaufmännisch eingerichteten Geschäftsbetrieb erfordern. Anhaltspunkte dafür seien unter anderem eine hohe Anzahl an Mitarbeitern, vielfältige Geschäftskontakte, ein sehr umfangreiches Angebot an Waren sowie ein hoher Umsatz. Einen Ausweg aus dieser Pflicht bietet das Bilanzrechtsmodernisierungsgesetz an. Danach können sich Einzelkaufleute, die in zwei aufeinanderfolgenden Jahren höchstens 600.000 Euro Umsatz und höchstens 60.000 Euro Gewinn erzielen, nach Handelsrecht von der Bilanzierungs- und damit von der Kassenbuchführungspflicht befreien lassen.

Anforderungen an das Kassenbuch

Zuerst einmal muss eine reale Kasse mit Bargeld vorhanden sein. Das kann eine elektronische Registrierkasse, eine Geldkassette, ein Tresor, eine gewerbliche Kasse oder Ähnliches sein. Geschäftsfälle, die mit Bargeld über die Kasse abgewickelt werden, sind im Kassenbuch chronologisch aufzuzeichnen. Jeder aufgezeichnete Geschäftsfall muss natürlich mit dem entsprechenden Beleg hinterlegt sein. Zur Wahrung der Vollständigkeit sollen folgende Punkte im Kassenbuch angeführt werden:

- Art des Geschäftsfalles (Einnahme oder Ausgabe)

- Datum des Geschäftsvorfalls

- Fortlaufende Nummer des Beleges

- Buchungstext zur Erklärung des Geschäftsvorfalls

- Betrag und Währung der Ein- bzw. Auszahlung

- Angewandter Umsatzsteuersatz

- Höhe der Umsatzsteuer als absoluter Betrag

- Tagessaldo

- Kassenstand-Soll

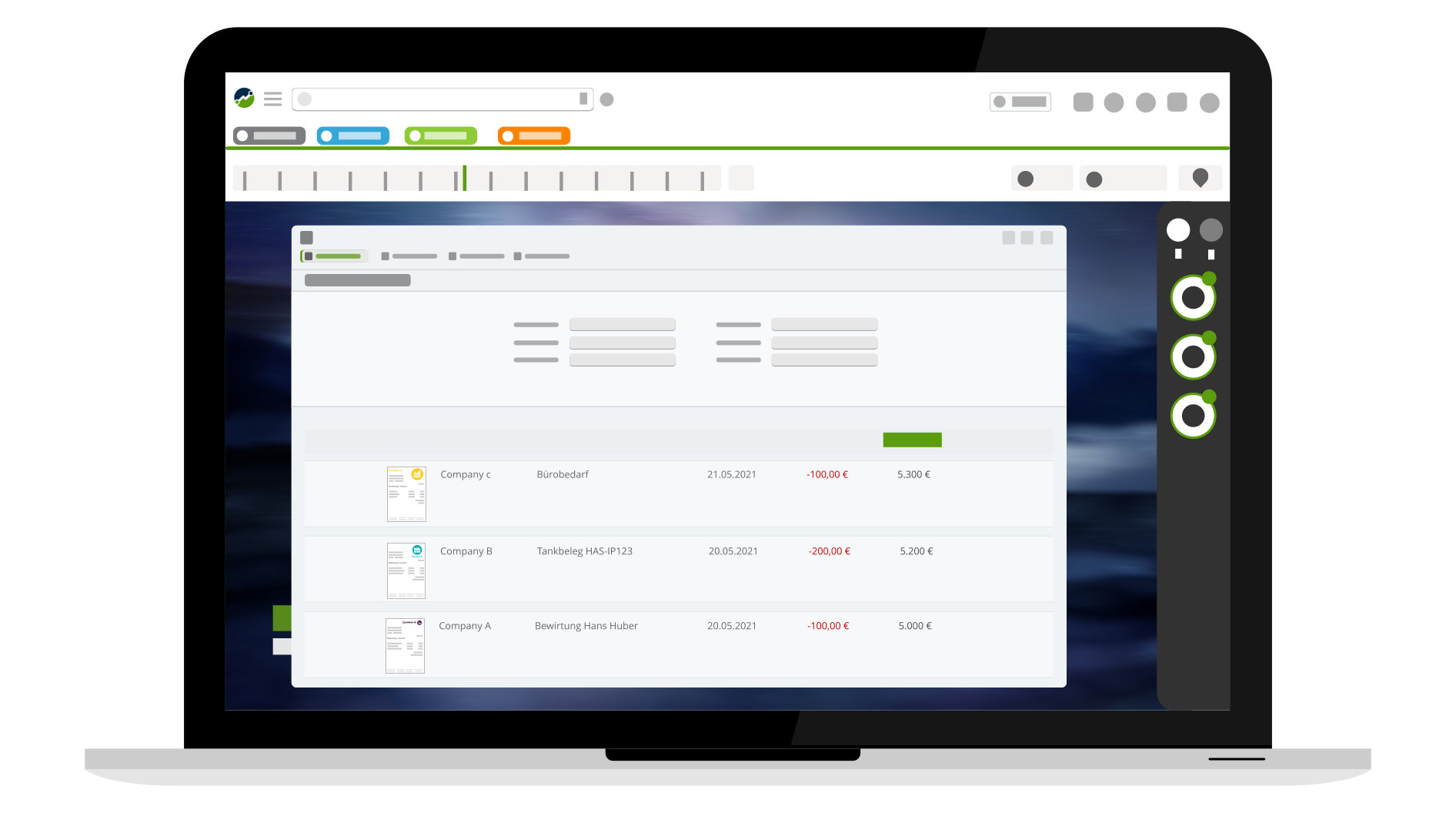

- Kassenbestand-Ist (lt. Kassenzählprotokoll)

- Differenz

Der Soll-Kassenbestand aus dem Kassenbuch muss mit dem Kassenbestand-Ist, welcher sich aus der tatsächlichen Zählung des Bargeldbestandes ergibt, übereinstimmen.

Im Einzelhandel oder in der Gastronomie zum Beispiel werden häufig elektronische Registrierkassen verwendet. Diese zeichnen alle Geldgeschäfte inklusive der notwendigen Informationen automatisch auf. Im Kassenbuch brauchen dann nur der Tagessaldo - die sogenannte Tageslosung - und der aktuelle Kassenstand festgehalten werden. Allerdings müssen die einzelnen Geschäftsvorgänge aus dem Speicher der Registrierkasse ersichtlich gemacht werden können.

Nach § 145, Abs. 1 der Abgabenordnung (AO) - muss die Buchführung so beschaffen sein, dass sie einem sachverständigen Dritten innerhalb angemessener Zeit einen Überblick über die Geschäftsvorfälle und über die Lage des Unternehmens vermitteln kann. Die Geschäftsvorfälle müssen sich in ihrer Entstehung und Abwicklung verfolgen lassen". Für Betriebe, die hauptsächlich sehr viele kleine Bargeschäfte abwickeln, wie Kioske, Gaststätten oder Bäckereien, akzeptiert der Gesetzgeber die Eintragung lediglich der Tagessummen der Einnahmen. Voraussetzung dafür ist, dass deren Zustandekommen durch die angefallenen Kassenbelege oder Bons nachgewiesen werden kann.

Grundsätze für ein ordnungsgemäßes Kassenbuch

Bei der Führung eines Kassenbuches gibt es einige wichtige Grundsätze zu beachten:

- Keine Buchung ohne den zugehörigen Beleg

- Der Geldtransit zwischen Kasse und Bank muss immer festgehalten werden

- Private Einzahlungen und Entnahmen sind zu dokumentieren

- Soll- und Istbestand müssen jederzeit miteinander verglichen werden können (Kassensturz)

- Der Kassenbestand kann niemals negativ sein

- Der Bargeldbestand sollte regelmäßig gezählt und mit dem Kassenbuch abgeglichen werden

- Eintragungen dürfen nicht nachträglich geändert oder unkenntlich gemacht werden

- Fehlerhafte Eintragungen müssen leserlich gestrichen und neu verfasst werden

- Leerzeilen zwischen den einzelnen Buchungen sind verboten

- Die Tagesfolgen müssen unbedingt chronologisch sein, willkürliche Tagesfolgen gelten als fehlerhaft

Aufbewahrungsfristen

Das Kassenbuch und sämtliche dazugehörigen Unterlagen wie Belege, Rechnungen, Kassenzettel, Kassenzählprotokolle, Kassenbons und dergleichen müssen über eine Dauer von 10 Jahren aufbewahrt werden (§ 257 Abs. 1 in V. mit Abs. 4 HGB). Diese müssen bei einer Betriebsprüfung jederzeit der Behörde vorgelegt werden können. Die Aufbewahrungsfrist der Unterlagen beginnt zum Ende jenes Kalenderjahres, in dem sie jeweils angefallen sind.

Häufige Fehler bei der Kassenbuchführung

Steuerprüfer schauen gerne in das Kassenbuch, da sich die aktuelle Tätigkeit eines Unternehmens schnell daraus ablesen lässt. Da ein Kassenbuch relativ leicht zu manipulieren ist, wird es besonders gründlich geprüft und penibel auf die Einhaltung der gesetzlichen Vorschriften Wert gelegt. Auch wenn die ordnungsgemäße Führung des Kassenbuches auf den ersten Blick nicht schwer erscheinen mag, so schleichen sich doch häufig schwerwiegende Fehler ein. Folgende gravierende Mängel sollten Sie unbedingt vermeiden:

- Das Kassenbuch liegt lediglich rechnerisch vor, also ohne eine physische Kasse und/oder ohne den Barbestand tatsächlich zu zählen

- Führung mit einer nachhinein veränderbaren Software (wie zum Beispiel Excel) oder mit einem manipulierbaren manuellen Kassenbuch

- Nichteinhaltung der Aufbewahrungspflicht von 10 Jahren für sämtliche beteiligten Unterlagen

- Nachträgliche Streichungen oder das Freilassen von Zeilen

- Geschäftsfälle werden nicht gebucht oder für eine Buchung/Zahlung existiert kein Beleg. Vor allem private Transaktionen werden häufig nicht gebucht

- Die Eintragung von Geschäftsfällen in das Kassenbuch erfolgt nicht zeitgerecht

Eine nicht ordnungsgemäße Führung des Kassenbuches kann zu weitreichenden Folgen für den Unternehmer führen. Findet das Finanzamt Unregelmäßigkeiten, dann kann es eine Schätzung für das Kassenbuch als Besteuerungsgrundlage durchführen. Eine solche Schätzung liegt nicht selten 10 Prozent über den gemeldeten Einnahmen, was zu einer unangenehmen Erhöhung der Steuerlast für das Unternehmen führt. Kann der Fiskus einen Vorsatz nachweisen, könnte dies sogar ein Steuerstrafverfahren nach sich ziehen. Solche Fehler im Kassenbuch stellen also im schlimmsten Fall sogar eine Gefährdung für die Existenz des Unternehmens dar.

Zur ordnungsgemäßen Führung des Kassenbuches sind übrigens auch jene Unternehmen verpflichtet, die von Gesetzes wegen eigentlich gar keines führen müssten, dies aber freiwillig tun. Hier gilt der Grundsatz: ?wenn schon, denn schon?. Wenn Sie also schon ein Kassenbuch führen, dann müssen Sie sich auch unbedingt an die gesetzlichen Vorschriften halten.

Grundsätzlich gibt es zwei Möglichkeiten, wie man ein Kassenbuch führen kann:

- Die Papierform: Im Fachhandel gibt es eine Reihe von verschiedenartigen vorgefertigten Kassenbüchern. Diese sind dank durchnummerierter Seiten manipulationssicher und werden vom Finanzamt daher auch als nicht nachträglich veränderbar anerkannt.

- Das elektronische Kassenbuch: Ob am Smartphone, Tablet, Laptop oder PC ? das digitale Kassenbuch erfreut sich großer Beliebtheit. Hier gibt es verschiedene Möglichkeiten. Angefangen bei einer normalen Excel-Tabelle über spezielle Kassenbuch-Software bis hin zum Online-Kassenbuch über eine sogenannte ?Cloud?. Jede Form hat ihre Vorzüge, aber auch ihre Tücken.

Kassenbuch - besser schriftlich oder digital, online oder lokal?

Früher war ein handschriftlich geführtes Kassenbuch noch die Regel. Seit dem Vormarsch der elektronischen Medien wird ein manuelles Kassenbuch eher nur mehr von kleinen Unternehmen mit relativ wenigen Geschäftsfällen geführt. Wer will schließlich heutzutage noch jede einzelne Buchung handschriftlich festhalten und manuell berechnen. Das ist nicht nur mühsam, sondern bei einer großen Anzahl von Transaktionen schlichtweg unmöglich. Es gibt komfortablere Optionen als das Papier. Für kleine Unternehmen bleibt das Kassenbuch in Papierform zwar weiterhin eine zuverlässige und auch für den Steuerprüfer rechtssichere Variante, das digitale Kassenbuch ist ansonsten aber die vorzuziehende Wahl für die Aufzeichnung der Bargeschäfte.

Beim digitalen Kassenbuch unterscheidet man zwischen drei verschiedenen Formen:

- Das Kassenbuch am PC: Gleich am Computer eine Excel-Tabelle als Kassenbuch zu verwenden, scheint verlockend. Der Benutzer muss nachträgliche Veränderungen allerdings ausschließen können, was aber für herkömmliche Schreib- und Tabellenkalkulationsprogramme kaum möglich ist. Hier besteht die Gefahr, dass das Finanzamt solche Dokumente nicht als Kassenbuch anerkennt, mit den bereits erläuterten Folgen.

- Kassenbuch-Software: Namhafte Softwarehersteller bieten fix und fertige Programme für die bequeme Führung eines Kassenbuches an. Diese werden lokal am eigenen Computer installiert. Neben anderen Vorteilen gegenüber der Führung in Schriftform werden Berechnungen automatisch vorgenommen und sich wiederholende Buchungen automatisch erkannt und ausgewertet. Als Käufer sollten Sie allerdings darauf Bedacht nehmen, dass die jeweilige Software auch den gesetzlichen Anforderungen entspricht. Bereits getätigte Buchungen dürfen rückwirkend nicht mehr korrigierbar sein. Außerdem sollte man stets auf eine aktuelle Programmversion achten, um gesetzlich jederzeit ?up to date? zu sein.

- Kassenbuch online führen: Die Führung des Kassenbuches kann neben vielen anderen Dingen vom Unternehmen ebenfalls in eine sogenannte "Cloud" ausgelagert werden. Das bedeutet nichts anderes, als dass sich die Software und das Speichermedium auf einem externen Server befindet und nicht am eigenen PC. Zu beachten ist dabei, vorher zu prüfen, ob der jeweilige Anbieter den Bedingungen des Datenschutzes Genüge tut. Außerdem sollte immer eine verschlüsselte Verbindung zur Cloud hergestellt werden und darauf geachtet werden, dass der Anbieter sein Portal stets an die aktuellsten gesetzlichen Bestimmungen anpasst.

Was ist beim elektronischen Kassenbuch noch zu beachten?

Selbstverständlich sind die rechtlichen Anforderungen, welche der Gesetzgeber an die Kassenbuchführung stellt, auch von jeglicher elektronischen Form der Buchführung einzuhalten. Das bedeutet, dass sämtliche Bargeschäfte, die über die physisch vorhandene Kasse laufen, jederzeit im elektronischen System vorhanden sein müssen und aus diesem ausgelesen werden können. Die Originalbelege müssen natürlich trotzdem gesammelt und 10 Jahre lang aufbewahrt werden. Ebenso müssen die Daten im System 10 Jahre lang lesbar, abrufbar und auswertbar sein. Wichtig ist auch die Unveränderlichkeit bereits getätigter Eingaben sowie die Vorschrift einer täglichen und vollständigen Erfassung der Umsätze.

Da seit 01.01.2018 auch unangekündigte Kassenprüfungen durch die Behörde rechtlich gedeckt sind, ist ein einwandfreies digitales Kassenbuch umso wichtiger. Ab dem Jahr 2020 soll es eine Änderung in den Anforderungen an elektronische Systeme geben. Ab diesem Zeitpunkt sind zertifizierte Sicherheitseinrichtungen vorgeschrieben, welche am besten schon heute Bestandteil eines elektronischen Kassenbuches sein sollten.

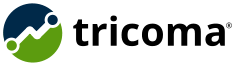

Zur Unterstützung des Unternehmers empfiehlt es sich, ein elektronisches Kassenbuch zu wählen, das optimal zum vorhandenem Kassensystem passt. Damit besteht die Möglichkeit, Umsätze von der Kasse direkt an die Software zu übertragen und von diesem automatisch auswerten zu lassen. Auch der Bargeldbestand kann in Form des Kassenzählprotokolls direkt von der Kasse ermittelt und verbucht werden. Weiters besteht die Möglichkeit, statistische Auswertungen über Umsatzentwicklung, Öffnungszeiteneinfluss und andere betriebswirtschaftlich wichtige Prozesse vom System automatisch berechnen zu lassen.

Bei der Suche nach Anbietern für ein digitales Kassenbuch ist die Verfügbarkeit einer Demoversion von großem Nutzen. Damit kann der Unternehmer testen, ob er mit der entsprechenden Software zurechtkommt. Auch bieten viele Hersteller Komplettlösungen für die Buchhaltung von Unternehmen an, welche auch ein Kassenbuch beinhalten. Diese Komplettpakete vereinfachen die Buchhaltung und entsprechende Auswertungen enorm und sollten einen Punkt zur Überlegung darstellen.

Die Vorteile eines Cloud-Kassenbuches gegenüber einer lokalen Version

Die Frage, welches die bessere Art ist, sein elektronisches Kassenbuch zu führen, lässt sich am besten anhand der Vorteile eines Online-Kassenbuches beantworten:

- Ähnlich wie bei der lokalen Software besteht ein hoher Automatisierungsgrad bei der Erfassung und Verarbeitung der relevanten Daten. Man spart dadurch nicht nur Zeit, auch wird der Mensch als Fehlerfaktor wesentlich entschärft

- Vorausgesetzt, man wählt den richtigen Anbieter, ist man mit dem Online Kassenbuch immer am neuesten Stand bezüglich der gesetzlichen Vorgaben. Man braucht sich nicht selbst um ein Softwareupdate zu kümmern und läuft damit auch nicht Gefahr, wichtige Neuerungen zu übersehen. Das alles übernimmt die Cloud bzw. der jeweilige Anbieter des Portals für Sie.

- Sie haben jederzeit und von jedem Ort aus Zugriff auf Ihr Kassenbuch. Eine Verbindung mit dem Internet vorausgesetzt, können Sie von jedem Gerät aus - sei es Tablet, Smartphone oder Laptop - auch von unterwegs auf Ihre Cloud zugreifen und Buchungen vornehmen.

- Sie benötigen keine Installationen auf Ihrem eigenen Gerät und belegen auch keinen wertvollen Speicherplatz. Alles was sie brauchen, um Ihr Kassenbuch online zu führen, liegt auf der Cloud.

- Im Falle einer Betriebsprüfung ist es für das Finanzamt wesentlich leichter, die benötigten Daten auszuheben, als bei einer lokalen Kassenbuch-Software auf Ihrem Computer. Alles was der Fiskus benötigt, sind Ihre persönlichen Zugangsdaten. Das vereinfacht die Kassenprüfung für alle beteiligten Parteien.

Demzufolge ist dem Online-Kassenbuch gegenüber der lokalen Version klar der Vorzug zu geben. Aber bitte nicht vergessen:

Verantwortlich für die ordnungsgemäße Buchführung ist letztlich immer der Unternehmer selbst. Man kann sich gegenüber dem Fiskus nicht auf eine schad- oder mangelhafte Software hinausreden. Umso wichtiger ist es, sich beim Entschluss sein Kassenbuch online zu führen, von der Qualität des gewählten Anbieters und Portals zu überzeugen.